forum Vous n'êtes pas identifié(e) : Inscription :: Identification | Recherche Forum

- Recherche de discussions : Récentes | Sans réponse

Pourquoi emprunter ?

Pages : Précédent 1 2 3 Suivant Ordre actuel : le + ancien d'abordInverser l'ordre des messages

- Pierre1

- Pimonaute assidu

Pourquoi emprunter ?

Lorsque les taux sont bas et que vous avez la chance de pouvoir emprunter, vous devez emprunter.

La raison :

Effet de levier. Vous engagez chaque fois le minimum de vos fonds propres, pour pouvoir multiplier vos investissements dans les meilleurs délais.

En gros, imaginons que vous vouliez acheter un appartement sur 20 ans :

Option 1 : Vous payez tout en fonds propres. Vous anéantissez donc votre capital financier au profit d’un appartement. Après 20 ans, vous avez donc un appartement payé + La somme des loyers perçus pendant 20 ans (+ intérêts sur ceux-ci).

Option 2 : Vous financez 80% par la banque. Et vous investissez en bourse ( perf = +7%/an, pour l’exemple) les 80% (80.000€) de fonds que vous n’avez pas dû mettre. Après 20 ans, vous avez un appartement payé + 320% (320.000€) de fonds propres disponibles (sachant qu’avec un rendement de 7%/an réinvestis, vous doublez votre capital tous les 10 ans).

Option 3 : Vous financez 80% par la banque et vous réinvestissez le reste de vos fonds propres dans d’autres achats d’appartements (en cumulant les emprunts). Théoriquement (en supposant que la banque accepte de vous prêter), après 20 ans, vous avez 1 appartement payé + 4 autres payés (en mettant à chaque fois 20% de fonds propres).

L’effet de levier sera positif si le loyer perçu est supérieur à la charge de l’emprunt et si vous faites une plus-value à la revente de l’appartement.

D’où l’intérêt, si vous achetez de l’immobilier pour investir, d’aller vers des biens qui vous permettront d’avoir un meilleur taux de rentabilité que le neuf. Au plus les loyers que vous percevez couvrent votre emprunt, au plus c’est indolore pour vous. Et à la fin, vous êtes propriétaire d’un bien pour lequel vous n’aviez initialement payé que 20%.

Dernière précision utile : En cas d’inflation, si vous avez emprunté à taux fixe, vous êtes gagnant. En effet, votre salaire et les loyers que vous percevez sont indexés, mais la charge de votre emprunt reste la même. Résultat : le poids de vos mensualités devient plus léger en proportion de vos revenus.

Dernière modification par Pierre1 (14-03-2021 23:18:18)

Hors ligne

- Aiment ce post :

- D1791

- Pimonaute intarissable

Re : Pourquoi emprunter ?

D1791 a écrit :... Un exemple simplifié à l'extrême pour illustrer mon raisonnement...

Je veux bien que c'est pour l'exemple mais quand même....

Emprunter 60% de la valeur de son entreprise pour tout placer en bourse.... Je ne vois vraiment pas cela comme une saine gestion...

Mon préambule précisait bien que c'était simplifié pour expliquer le principe de l'endettement qui peut réduire le risque.

Juste pour vous taquiner sur votre seconde remarque citée ci-dessus : si vous remplacer investissement en bourse par investissement dans l'immobilier, trouvez-vous toujours que ce n'est pas une saine gestion ?

Mon raisonnement reste cependant identique. J'ai pris l'exemple de la bourse parce qu'il est plus facile de diversifier géographiquement avec la bourse qu'avec de l'immobilier (en général dans la même zone que l'activité de son entreprise).

Les 60%, c'est aussi un exemple. Pas certain que beaucoup de banquiers donnent une valeur de gage de 60% pour une mono ligne d'une entreprise non cotée...

C'était juste pour expliquer le principe.

Hors ligne

- Aime ce post :

- Aime ce post :

- D1791

- Pimonaute intarissable

Re : Pourquoi emprunter ?

Et pour compléter, j'ai utilisé le terme "en bourse" par facilité. J'aurais dû dire "en placements financiers". Il n'y a pas que les actions, il y a tout le reste, pas toujours aussi risqué que ne le croit le commun des mortels.

Bien que pour ma part, des actions Nestlé soient moins risquées qu'une obligation d'état français... Mais vous avez raison, ce n'est pas une remarque sur l'immobilier.

Hors ligne

- max11

- Pimonaute incurable

Re : Pourquoi emprunter ?

Et pour compléter, j'ai utilisé le terme "en bourse" par facilité. J'aurais dû dire "en placements financiers". Il n'y a pas que les actions, il y a tout le reste, pas toujours aussi risqué que ne le croit le commun des mortels.

Bien que pour ma part, des actions Nestlé soient moins risquées qu'une obligation d'état français... Mais vous avez raison, ce n'est pas une remarque sur l'immobilier.

On est donc d'accord

Votre raccourci était un peu trop raccourci, c'est ce qui m'a fait réagir...

Et pour vous répondre à votre ;-) : oui, dans certaines circonstances, je peux trouver que c'est une bonne décision d'emprunter 60% de la valeur de son entreprise pour acheter un immeuble.

Cela arrive très souvent dans la vrai vie et les banquiers suivent car ils prennent l'immeuble en garantie aussi....

Hors ligne

- Aime ce post :

- Bim

- Pimonaute bavard

Re : Pourquoi emprunter ?

max11 a écrit :D1791 a écrit :... Un exemple simplifié à l'extrême pour illustrer mon raisonnement...

Je veux bien que c'est pour l'exemple mais quand même....

Emprunter 60% de la valeur de son entreprise pour tout placer en bourse.... Je ne vois vraiment pas cela comme une saine gestion...Mon préambule précisait bien que c'était simplifié pour expliquer le principe de l'endettement qui peut réduire le risque.

Juste pour vous taquiner sur votre seconde remarque citée ci-dessus : si vous remplacer investissement en bourse par investissement dans l'immobilier, trouvez-vous toujours que ce n'est pas une saine gestion ?

Mon raisonnement reste cependant identique. J'ai pris l'exemple de la bourse parce qu'il est plus facile de diversifier géographiquement avec la bourse qu'avec de l'immobilier (en général dans la même zone que l'activité de son entreprise).Les 60%, c'est aussi un exemple. Pas certain que beaucoup de banquiers donnent une valeur de gage de 60% pour une mono ligne d'une entreprise non cotée...

C'était juste pour expliquer le principe.

L'exemple était simple mais je trouve qu'il explique bien le principe.

L'idée d'emprunter pour diversifier et diminuer le risque n'est pas mauvaise.

Mais il est clair qu'un choix judicieux des actifs achetés avec cette dette est indispensable et doit être fait en connaissance de cause. De même que la gestion de la trésorerie, nécessaire pour rembourser la dette, est primordiale.

Il y a des actions que j'achèterais les yeux fermés avec un emprunt si cela était possible (comprenez, un emprunt sur 20-25 ans comme de l'immobilier et pas un crédit personnel sur 4-5 ans). L'emprunt serait remboursé par les dividendes, tout comme un investissement locatif.

Il y a par contre des actions que je n'achèterais jamais à crédit, même si cela était possible.

Au final c'est vrai que nous nous sommes écartés de l'immobilier. Mais la discussion demeure intéressante car elle montre que immobilier physique et placements financiers ne sont pas incompatibles et sont même complémentaires dans la construction et la gestion d'un patrimoine. Et aussi que l'effet levier d'endettement est utilisé dans tous les business, immobilier compris.

Mais il est clair qu'en tant que particuliers, l'immobilier est la classe d'actifs qui nous permet d'utiliser le plus cet effet levier.

Hors ligne

- Bim

- Pimonaute bavard

Re : Pourquoi emprunter ?

Je connais plus de personnes qui ont perdu gros en bourse qu'avec de l'immobilier...

Je connais plus de milliardaires boursiers qu'immobiliers

Hors ligne

- Aime ce post :

- max11

- Pimonaute incurable

Re : Pourquoi emprunter ?

max11 a écrit :Je connais plus de personnes qui ont perdu gros en bourse qu'avec de l'immobilier...

Je connais plus de milliardaires boursiers qu'immobiliers

Personnellement, je ne connais pas de milliardaires...

Par la télé ou la presse, j'en connais quelques uns mais :

1. ils ne sont pas tous devenus milliardaires en gérant un portefeuille boursier mais plus souvent grâce à la bonne idée pour créer leur(s) société(s) ou avec des actes qui ne correspondent pas à mes valeurs

2. dans ce cas, j'ai lu/entendu beaucoup plus de gens se ruiner avec la bourse que devenir millionnaires

Par contre, je connais personnellement plus de personnes millionnaires grâce à l'immobilier que grâce à la bourse

Hors ligne

Hors ligne

- D1791

- Pimonaute intarissable

Re : Pourquoi emprunter ?

Ce qu'il y a d'extraordinaire avec la combinaison immobilier-emprunt c'est que c'est la seule façon d'investir quand on part de (presque) zéro.

Si vous n'avez rien, aucune banque ne vous prêtera pour investir en bourse, dans des tableaux de maître, des voitures de collection...

Même avec une bonne idée entrepreneuriale, on va vous demander des garanties pour le premier crédit.

Avec l'immobilier et l'hypothèque, une banque vous prêtera pour acheter un premier bâtiment.

Quand on part de rien (sauf aujourd'hui avec les nouvelles règles d'apport minimum), l'immobilier est la seule façon de se constituer un patrimoine. Bien sûr il faudra le temps de rembourser l'emprunt, de la sueur, de la prise de risque, des capacités juridiques...

Comme dit Grmff, "acheter avec l'argent de la banque et rembourser avec l'argent des locataires".

Jamais entendu "acheter avec l'argent de la banque et rembourser avec les dividendes".

Hors ligne

- Himura

- Pimonaute incurable

Re : Pourquoi emprunter ?

Quand on part de rien (sauf aujourd'hui avec les nouvelles règles d'apport minimum), l'immobilier est la seule façon de se constituer un patrimoine. Bien sûr il faudra le temps de rembourser l'emprunt, de la sueur, de la prise de risque, des capacités juridiques...

Pas tout à fait la seule.

C'est une des plus connues, parce qu'elle est plus sécurisante. Mais c'est une des plus lentes.

Pour reprendre l'exemple de la bourse : c'est encore plus facile de ne partir de rien (ou pour être plus correct : avec un apport bien moindre que pour n'importe quel appartement) ; et de se constituer un petit pactole.

Il y a de nombreux exemples chez les tradeurs pro, qui ont parfois commencé très jeunes, avec 200 €. Le trading permet des effets de levier, parfois énormes (1:20 ou 1:30 étant les plus classiques, mais on peut aller à 1:200 ou 1:500... De sacrés paris).

Bien sûr, il faudra le temps d'apprendre les rouages (plus complexes), des prises de risque (plus importantes), des capacités aussi. Mais moins de temps lorsqu'on est vraiment doué.

Après, très peu de personnes le sont vraiment

On ne parle que de ce qu'on connait (pour la plupart), et du coup on ne regarde pas les autres possibilités.

Un inventeur, un boucher, un promoteur, et même un politicien verront sûrement d'autres façons plus faciles et rapides, à leurs yeux, que cela.

Hors ligne

- Bim

- Pimonaute bavard

Re : Pourquoi emprunter ?

Ce qu'il y a d'extraordinaire avec la combinaison immobilier-emprunt c'est que c'est la seule façon d'investir quand on part de (presque) zéro.

Si vous n'avez rien, aucune banque ne vous prêtera pour investir en bourse, dans des tableaux de maître, des voitures de collection...

Même avec une bonne idée entrepreneuriale, on va vous demander des garanties pour le premier crédit.

Avec l'immobilier et l'hypothèque, une banque vous prêtera pour acheter un premier bâtiment.Quand on part de rien (sauf aujourd'hui avec les nouvelles règles d'apport minimum), l'immobilier est la seule façon de se constituer un patrimoine. Bien sûr il faudra le temps de rembourser l'emprunt, de la sueur, de la prise de risque, des capacités juridiques...

Je suis plus nuancé là-dessus.

Pour ma part, j'estime qu'on ne part pas vraiment des 0 quand on commence à investir en immobilier, même en utilisant l'emprunt.

L'immobilier requiert une mise de départ assez conséquente, même si l'essentiel est financé par emprunt. Difficile d'obtenir un crédit couvrant à la fois le prix d'achat du bien, les frais de notaire, les travaux et la TVA sur les travaux. Je n'ai jamais réussi à l'obtenir. J'ai dû me contenter de crédits couvrant entre 90 à 100% du prix d'achat. Le reste, c'est des fonds propres. On arrive vite au-dessus de 25 000 € de fonds propres à sortir pour un seul investissement.

Et même si une banque accepterait de financer l'intégralité d'un achat, il faut toujours avoir un minimum de réserves sur le côté pour pouvoir assurer sereinement en cas d'imprévus ou problèmes de toute sorte qui peuvent survenir. Même-là on ne démarre pas avec 0 en poche, mais déjà avec un petit pactole.

En bourse, la situation peut être différente, selon la stratégie d'investissement choisie. Je ne parlerais pas ici de trading à court terme mais d'investissement orientés à long terme. Il est possible de commencer à investir avec 0 en procédant à des petits investissements périodiques, par exemples en investissant quelques centaines d'euros chaque mois/trimestres. On est ici dans de l'investissement passif généralement à travers des fonds ou ETF qui permettent la diversification. Le risque est lissé par la périodicité (à certains moments on paie plus chers les parts, à d'autres moins chers).

Par contre, pour un investisseur qui voudrait faire du stock picking (choisir des actions individuelles), il est nécessaire d'avoir un petit capital de départ pour permettre un minimum de diversification. 5000 € permettront de faire 5 lignes de 1000 €. 10 000 - 15 000 € seront un must et permettront une meilleure diversification. Pourquoi des lignes de 1000 € ? Pour limiter l'impact des frais de transactions sur le rendement.

Au final, quelque soit la stratégie retenue, l'idée est de faire travailler les intérêts composés sur une longue période. Ce mécanismes s'applique sur les plus-values et les revenus perçus (dividendes).

Comme dit Grmff, "acheter avec l'argent de la banque et rembourser avec l'argent des locataires".

Jamais entendu "acheter avec l'argent de la banque et rembourser avec les dividendes".

Acheter avec l'argent de la banque et rembourser avec les dividendes est pourtant un modèle qui existe. Cependant, ce modèle est difficilement accessible aux particuliers qui n'ont pas un gros portefeuille boursier.

Il est par contre très utilisé par les "pros" de la finance :

Exemple 1 : Les sociétés holdings qui utilisent l'endettement pour contrôler un plus grand nombre de participations dans d'autres entreprises. Elles remboursent leur dette avec les dividendes perçus.

Exemple 2 : Les opérations de LBO (leveraged buy out) réalisées par des sociétés d'investissements. Le LBO consiste à racheter la majorité des actions d'une entreprise cotée en utilisant un emprunt et peu de fonds propres pour pouvoir la contrôler et la retirer de la cote boursière. L'objectif ensuite est d'optimiser sa rentabilité, de sortir le maximum de bénéfices sous forme de dividendes pour pouvoir rembourser l'emprunt. L'objectif final sur 3-5 ans est de revendre les parts avec plus-values.

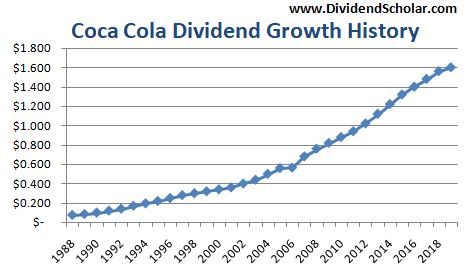

Malheureusement, pour un particulier au patrimoine modeste, un banquier vous rira au nez si vous lui demandez un prêt sur 20 ans pour investir dans un beau portefeuille d'actions. Il rira même quand vous lui direz que vous prévoyez de rembourser le prêt avec les dividendes générés par le portefeuille. Et pourtant ce n'est pas un modèle d'investissement farfelu et finalement pas très risqué. Il existe, surtout aux USA, des entreprises qui sont qualifiées de "dividend aristocrats". Ce sont des entreprises qui versent un dividende tous les trimestres en augmentation régulière depuis plus de 50 ans. Ce sont des leaders dans leur domaine, qui ont un avantage concurrentiel et surtout qui sont rentables. En investissant dans plusieurs de ces entreprises actives dans des secteurs différents, le risque est maîtrisé et le modèle est tout fait viable.

Voilà un exemple bien connu de ce genre de sociétés :

Il est tout à fait possible de se constituer un beau portefeuille de ce genres de valeurs et d'avoir ainsi des dividendes qui tombent tous les 15 jours. Si l'une ou l'autre de ces valeurs venaient à diminuer ou couper son dividende, la perte serait (en partie) compensée par l'augmentation des autres dividendes. Un arbitrage viendra compléter cela si nécessaire pour réaffecter le capital autrement (comprendre liquider les nanars et renforcer les gagnants)

Si on regarde le krash boursier provoqué par le covid l'année dernière, ces " dividend artistocrats" ont vu leur cours de bourse chuter de 20 - 30 - 40 % mais quasiment aucune n'a arrêté de verser des dividendes. C'était une excellent occasion pour acheter du revenu pour pas cher

Hors ligne

- Aime ce post :

- Himura

- Pimonaute incurable

Re : Pourquoi emprunter ?

Si on regarde le krash boursier provoqué par le covid l'année dernière, ces " dividend artistocrats" ont vu leur cours de bourse chuter de 20 - 30 - 40 % mais quasiment aucune n'a arrêté de verser des dividendes. C'était une excellent occasion pour acheter du revenu pour pas cher

Il faut quand même déjà y aller fort.

Ces aristocrates distribuent des dividendes à hauteur de 6 ou 7% par an. De cela, il faut décompter le précompte mobilier en Belgique - 30% du dividende versé (comme on parle de montants importants ici, ça compte).

Et il faut aussi prévoir la variation du taux de change, ou payer le hedging.

Au final, ça reste une stratégie très peu rentable pour un particulier ; qui atteindra peut-être un rendement net de 3% après déduction des taxes et frais de crédit.

(Bien que manifestement, un rendement de 3% quasi garanti - et surtout sans trop de tracasseries - contente largement certains pimonautes.)

Hors ligne

- Pierre1

- Pimonaute assidu

Re : Pourquoi emprunter ?

Je veux bien que c'est pour l'exemple mais quand même....

Emprunter 60% de la valeur de son entreprise pour tout placer en bourse.... Je ne vois vraiment pas cela comme une saine gestion...

Et vous avez raison. Il faut plutôt considérer qu'un chef d'entreprise emprunte pour développer son business.

Je connais plus de personnes qui ont perdu gros en bourse qu'avec de l'immobilier...

Avant de s'y lancer, mieux vaut avoir étudié le sujet en profondeur (et accepté l'éventualité de perdre une grande partie de son investissement).

si vous remplacer investissement en bourse par investissement dans l'immobilier, trouvez-vous toujours que ce n'est pas une saine gestion ? angel

C'est peut-être légèrement plus sain, car potentiellement moins risqué. Mais ce n'est pas plus optimal pour autant...

L'idée d'emprunter pour diversifier et diminuer le risque n'est pas mauvaise.

Prudence tout de même.

Je me répète (je vous invite à revoir mon message de la page précédente) : Le fait de vous diversifier par endettement (même dans quelque chose qui serait complètement décorrélé) vous impose d’être capable d’encaisser des chocs plus importants. En effet, si un de vos 2 investissements tourne mal, il risque de mettre en péril le deuxième aussi (auquel cas vous perdriez tout). Et si, par malchance, vos 2 investissements viennent à poser problème en même temps, vous êtes mis au tapis en moins de temps qu’il ne faudrait pour le dire.

Inutile de vouloir diversifier à tout prix (quand vous savez ce que vous faites, une diversification légère suffit (dixit Warren Buffett)). Le plus important est d’investir dans ce que vous connaissez et maîtrisez. De mon point de vue, mieux vaut une diversification très réduite et être sûr de ce que l’on fait, que de se forcer à diversifier « pour le principe ».

Mais la discussion demeure intéressante car elle montre que immobilier physique et placements financiers ne sont pas incompatibles et sont même complémentaires dans la construction et la gestion d'un patrimoine.

Absolument. C'est de la diversification.

Ce qu'il y a d'extraordinaire avec la combinaison immobilier-emprunt c'est que c'est la seule façon d'investir quand on part de (presque) zéro.

Oui. Et c'est justement ce qui rend l'investissement immobilier aussi attractif.

Jamais entendu "acheter avec l'argent de la banque et rembourser avec les dividendes".

C'est pourtant un gigantesque pan du marché du crédit. C'est celui des crédits aux entreprises (le terme "bénéfice" est alors plus adapté).

Il y a de nombreux exemples chez les tradeurs pro, qui ont parfois commencé très jeunes, avec 200 €. Le trading permet des effets de levier, parfois énormes (1:20 ou 1:30 étant les plus classiques, mais on peut aller à 1:200 ou 1:500... De sacrés paris).

Bien sûr, il faudra le temps d'apprendre les rouages (plus complexes), des prises de risque (plus importantes), des capacités aussi. Mais moins de temps lorsqu'on est vraiment doué.

Malheureusement c'est plus un mythe qu'une réalité. Aujourd'hui, tout est fait par des algorithmes face auxquels il est très difficile de gagner de l'argent, les banques n'ont plus aucun "trader" (au sens où le commun des mortels l'entend). Sans parler du côté chronophage et du prix des Xanax.

D'ailleurs, plus de 90% des "traders" particuliers (avec les options) perdent de l'argent.

@Bim : Merci pour votre excellent message

Malheureusement, pour un particulier au patrimoine modeste, un banquier vous rira au nez si vous lui demandez un prêt sur 20 ans pour investir dans un beau portefeuille d'actions. Il rira même quand vous lui direz que vous prévoyez de rembourser le prêt avec les dividendes générés par le portefeuille.

Même si à long terme vous devriez être gagnant, il faut reconnaître qu'il est plus facile de perdre de l'argent en bourse qu'en achetant un immeuble (sur lequel la banque peut au moins avoir un certain contrôle).

Ces aristocrates distribuent des dividendes à hauteur de 6 ou 7% par an.

On est bien en dessous de 6/7% de dividendes il me semble. 3% net est réaliste.

Au final, ça reste une stratégie très peu rentable pour un particulier ; qui atteindra peut-être un rendement net de 3% après déduction des taxes et frais de crédit.

Au contraire, ça peut être très rentable. Car en plus des dividendes il faut ajouter les plus-values réalisées. Si vous parvenez à faire une performance de 10%/an (dividendes inclus et réinvestis), vous doublez votre capital tous les 7 ans. Pas si mal...

Et pourtant ce n'est pas un modèle d'investissement farfelu et finalement pas très risqué. Il existe, surtout aux USA, des entreprises qui sont qualifiées de "dividend aristocrats". Ce sont des entreprises qui versent un dividende tous les trimestres en augmentation régulière depuis plus de 50 ans. Ce sont des leaders dans leur domaine, qui ont un avantage concurrentiel et surtout qui sont rentables. En investissant dans plusieurs de ces entreprises actives dans des secteurs différents, le risque est maîtrisé et le modèle est tout fait viable.

On sent bien de quelle école d'investisseurs vous êtes

Je n'ai pas vérifié mais il me semble que cela permet de surperformer légèrement les indices. D'ailleurs, je crois qu'il doit même exister l'un ou l'autre ETF composé uniquement des aristocrates.

Cependant, au final, le meilleur des aristocrates du dividende, ça reste un immeuble (surtout acheté à crédit)  .

.

Dernière modification par Pierre1 (17-03-2021 21:53:35)

Hors ligne

- Bim

- Pimonaute bavard

Re : Pourquoi emprunter ?

Bim a écrit :Si on regarde le krash boursier provoqué par le covid l'année dernière, ces " dividend artistocrats" ont vu leur cours de bourse chuter de 20 - 30 - 40 % mais quasiment aucune n'a arrêté de verser des dividendes. C'était une excellent occasion pour acheter du revenu pour pas cher

Il faut quand même déjà y aller fort.

Ces aristocrates distribuent des dividendes à hauteur de 6 ou 7% par an. De cela, il faut décompter le précompte mobilier en Belgique - 30% du dividende versé (comme on parle de montants importants ici, ça compte).

Et il faut aussi prévoir la variation du taux de change, ou payer le hedging.Au final, ça reste une stratégie très peu rentable pour un particulier ; qui atteindra peut-être un rendement net de 3% après déduction des taxes et frais de crédit.

(Bien que manifestement, un rendement de 3% quasi garanti - et surtout sans trop de tracasseries - contente largement certains pimonautes.)

En plus du précompte mobilier belge, il faut aussi décompter l'impôt étranger à la source. Avec les conventions de double impositions on se retrouve à 15%, soit un total de 40,5 %. On arrive à un rendement net possible aux alentours de 3 - 3,5%, voire moins pour certaines valeurs. Le taux de change joue aussi bien évidemment.

Mais il existe aussi ce genre de valeurs en Europe et en Belgique mais en moindre proportion. Le système de pensions aux USA a poussé les entreprises à adopter une culture et une politique de dividendes très différente de ce qu'on trouve majoritairement en Europe. Les plus gros actionnaires de ces entreprises sont des fonds de pension qui utilisent les dividendes pour payer les retraites de leurs souscripteurs.

Mais ce qui est surtout intéressant avec ce genre de valeurs, c'est la croissance régulière du dividende. Beaucoup ont un taux de croissance annuel supérieur à l'inflation. Un investissement qui rapporte au départ du 3% net peut, après un certain temps, vous en rapporter le double, puis le triple.

A cela il faut ajouter les plus-values.

@Pierre1 : Merci aussi pour vos excellentes interventions. J'adore ce débat

Prudence tout de même.

Je me répète (je vous invite à revoir mon message de la page précédente) : Le fait de vous diversifier par endettement (même dans quelque chose qui serait complètement décorrélé) vous impose d’être capable d’encaisser des chocs plus importants. En effet, si un de vos 2 investissements tourne mal, il risque de mettre en péril le deuxième aussi (auquel cas vous perdriez tout). Et si, par malchance, vos 2 investissements viennent à poser problème en même temps, vous êtes mis au tapis en moins de temps qu’il ne faudrait pour le dire.

Inutile de vouloir diversifier à tout prix (quand vous savez ce que vous faites, une diversification légère suffit (dixit Warren Buffett)). Le plus important est d’investir dans ce que vous connaissez et maîtrisez. De mon point de vue, mieux vaut une diversification très réduite et être sûr de ce que l’on fait, que de se forcer à diversifier « pour le principe ».

Si l'emprunt est affecté à l'achat d'un portefeuille comprenant des actions d'entreprises différentes et actives sur des secteurs différents, peut-on encore parler d'un seul investissement ? Pour moi, il y aurait autant d'investissements que de lignes constituées. Avec la diversification, on diminue encore plus le risque. Si une ligne pose problème, il reste les autres et la "crise" est absorbée bien plus facilement.

Quant à savoir jusqu'où pousser la diversification, effectivement il vaut mieux parfois être plus concentré que trop éparpillé. Perso, je pars du principe qu'il faut savoir pourquoi on achète chaque action et comprendre le business model derrière et à quoi cela peut servir par rapport au couple rendement-risque qu'on souhaite pour le portefeuille.

Même si à long terme vous devriez être gagnant, il faut reconnaître qu'il est plus facile de perdre de l'argent en bourse qu'en achetant un immeuble (sur lequel la banque peut au moins avoir un certain contrôle).

D'expérience personnelle, je constate que les dividendes issus de mon portefeuille boursier sont plus stables et prévisibles que les revenus de mon petit patrimoine immobilier. Pour ce dernier, je constate une fluctuation sur plusieurs années. A quoi est-elle due ? J'investis dans du "vieux", donc il y a des frais d'entretien qui tombent plus ou moins régulièrement, parfois un vide locatif, parfois un locataire qui est en retard, des mises au normes, des réglementations qui changent, etc.

Après il est clair que cette fluctuation serait bien moindre avec un gros patrimoine de plusieurs dizaines d'unités louées. Mais ce n'est pas mon cas.

On sent bien de quelle école d'investisseurs vous êtes wink

Je n'ai pas vérifié mais il me semble que cela permet de surperformer légèrement les indices. D'ailleurs, je crois qu'il doit même exister l'un ou l'autre ETF composé uniquement des aristocrates.Cependant, au final, le meilleur des aristocrates du dividende, ça reste un immeuble (surtout acheté à crédit) wink .

Je suis démasqué  En effet, ma stratégie d'investissement boursière est la même que celle que j'applique en immobilier. Je me focalise sur les revenus générés par les actifs. Cette méthode peut en effet surperformer les indices mais ce n'est pas systématique. Il faut parfois attendre une longue période pour pouvoir voir cette surperformance et elle peut ne jamais arriver. Disons que la stratégie se focalise sur l'optimisation d'une partie de la performance matérialisée par les revenus. L'objectif à long terme est de pouvoir générer une rente plus stable et prévisible que jouer à encaisser des plus-values qui sont beaucoup plus irrégulières et qui dépendent beaucoup de l'humeur des marchés (et qui impliquent une gestion et un suivi plus intensifs).

En effet, ma stratégie d'investissement boursière est la même que celle que j'applique en immobilier. Je me focalise sur les revenus générés par les actifs. Cette méthode peut en effet surperformer les indices mais ce n'est pas systématique. Il faut parfois attendre une longue période pour pouvoir voir cette surperformance et elle peut ne jamais arriver. Disons que la stratégie se focalise sur l'optimisation d'une partie de la performance matérialisée par les revenus. L'objectif à long terme est de pouvoir générer une rente plus stable et prévisible que jouer à encaisser des plus-values qui sont beaucoup plus irrégulières et qui dépendent beaucoup de l'humeur des marchés (et qui impliquent une gestion et un suivi plus intensifs).

Je ne considère pas un immeuble seul comme un aristocrate... Par contre un parc immobilier de plusieurs dizaines ou centaines de biens oui

Avec un immeuble, le risque demeure encore trop concentré, même s'il contient plusieurs unités. Imaginez un incendie qui détruit tout le bâtiment et vous voilà privés de tous vos revenus pendant le temps de la reconstruction payée par l'assurance. Si un lot est défaillant, l'impact sur le cash flow et les bénéfices est proportionnellement plus important que dans un gros parc.

Dernière modification par Bim (18-03-2021 07:57:03)

Hors ligne

- Aime ce post :

- Pierre1

- Pimonaute assidu

Re : Pourquoi emprunter ?

Les plus gros actionnaires de ces entreprises sont des fonds de pension qui utilisent les dividendes pour payer les retraites de leurs souscripteurs.

A souligner. Raison pour laquelle la Fed est aussi attentive à la santé des marchés.

C'est intéressant de constater les différences de perception entre européens et américains. Aux US, le compte épargne est un compte-titres.

Les américains prennent les européens pour des imbéciles, et les européens prennent les américains pour des fous... (les deux ont probablement un peu raison) On est pas prêt de se réconcilier

Si l'emprunt est affecté à l'achat d'un portefeuille comprenant des actions d'entreprises différentes et actives sur des secteurs différents, peut-on encore parler d'un seul investissement ? Pour moi, il y aurait autant d'investissements que de lignes constituées.

Oui, si vous parvenez à faire réellement en sorte qu'elles ne réagissent pas de la même manière à une multitude de variations d'un tas de variables.

Dans les faits, c'est facile à dire comme ça  Dans la pratique, c'est plus compliqué.

Dans la pratique, c'est plus compliqué.

Par exemple, vous avez (Bim, je me permets de prendre votre cas) un portefeuille d'aristocrates du dividende (donc des big cap "value"). Dans le segment des grosses capitalisations value, vous êtes certainement optimalement diversifié. Cependant, sur l'ensemble du segment du marché actions, vous l'êtes probablement beaucoup moins. Où sont les valeurs de croissance ? Où sont les moyennes et petites capitalisations ? Ne seriez-vous pas un peu trop exposé à des valeurs américaines ?

Pour résumer, vous êtes protégé en cas de défaillance sur une de vos lignes (risque spécifique). Mais en cas de modification d'une variable macroéconomique majeure (risque systématique), ce sont toutes vos lignes qui iront dans le même sens (la preuve aujourd'hui avec le regain d'intérêt pour les blue chips à dividendes, qui devrait perdurer  ).

).

Il est extrêmement difficile d'avoir une véritable diversification forte. Et pour ceux qui y parviennent, la diminution de la volatilité qui en résulte va souvent de pair avec une baisse de la performance globale.

Pour en revenir à l'immobilier, la question est la même : Qu'est-ce qu'une bonne diversification ?

Je ne serais pas la bonne personne pour répondre à cette question, car je ne diversifie absolument pas. Je sais que c'est risqué, mais j'estime que mon risque est très limité et que la rentabilité que j'en tire vaut beaucoup plus que ce risque. D'autre part je sais que j'ai les reins suffisamment solide pour encaisser un choc brutal et de longue durée. Ma meilleure protection contre le risque, c'est d'avoir un horizon long terme.

Sachant que j'achète à crédit, je serais cependant beaucoup moins serein si j'avais des appartements neuf à BXL qui me rapporteraient 2% net ou des immeubles commerciaux en pleine campagne...

C'est aussi pour ces raisons que je ne suis pas un grand adepte de la formulation "emprunter pour diversifier car ça diminue le risque". Comme je l'ai dit, la diminution du risque global n'est pas si évidente qu'on le croirait, or le fait d'emprunter présente d'office une augmentation significative de votre risque global.

Je ne considère pas un immeuble seul comme un aristocrate... Par contre un parc immobilier de plusieurs dizaines ou centaines de biens oui

Avec un immeuble, le risque demeure encore trop concentré

Ne faites pas la fine bouche  Je pense que tous ici nous aurions plusieurs dizaines d'immeubles si nous le pouvions (avec, pour les moins radins d'entre nous, une équipe pour s'en occuper pendant que nous serions aux Bahamas

Je pense que tous ici nous aurions plusieurs dizaines d'immeubles si nous le pouvions (avec, pour les moins radins d'entre nous, une équipe pour s'en occuper pendant que nous serions aux Bahamas  ).

).

Un immeuble est déjà une bonne chose pour diversifier l'ensemble de votre patrimoine. Il faut bien commencer par là. Bien entendu, il faut pouvoir s'assurer qu'on est en mesure de gérer en cas de pépin avec cet immeuble acheté à crédit.

Dernière modification par Pierre1 (18-03-2021 15:00:20)

Hors ligne

- Himura

- Pimonaute incurable

Re : Pourquoi emprunter ?

Himura a écrit :Il y a de nombreux exemples chez les tradeurs pro, qui ont parfois commencé très jeunes, avec 200 €. Le trading permet des effets de levier, parfois énormes (1:20 ou 1:30 étant les plus classiques, mais on peut aller à 1:200 ou 1:500... De sacrés paris).

Bien sûr, il faudra le temps d'apprendre les rouages (plus complexes), des prises de risque (plus importantes), des capacités aussi. Mais moins de temps lorsqu'on est vraiment doué.Malheureusement c'est plus un mythe qu'une réalité. Aujourd'hui, tout est fait par des algorithmes face auxquels il est très difficile de gagner de l'argent, les banques n'ont plus aucun "trader" (au sens où le commun des mortels l'entend). Sans parler du côté chronophage et du prix des Xanax.

D'ailleurs, plus de 90% des "traders" particuliers (avec les options) perdent de l'argent.

L'un n'empêche pas l'autre.

De votre réalité, je comprends que vous êtes plus confronté au trading HF qu'à du trading sur des pauvres portefeuilles de 100 k€. Mais ça existe, et j'en connais.

Bref, ce n'est pas un mythe.

Pas fréquent, mais tout de même bien réel.

Hors ligne

- Himura

- Pimonaute incurable

Re : Pourquoi emprunter ?

Himura a écrit :Ces aristocrates distribuent des dividendes à hauteur de 6 ou 7% par an.

On est bien en dessous de 6/7% de dividendes il me semble. 3% net est réaliste.

Oh non. J'en connais 6 ou 7 qui offrent des dividendes entre 6 et 9% annuels (bruts, par contre, comme je l'indiquais ensuite).

Himura a écrit :Au final, ça reste une stratégie très peu rentable pour un particulier ; qui atteindra peut-être un rendement net de 3% après déduction des taxes et frais de crédit.

Au contraire, ça peut être très rentable. Car en plus des dividendes il faut ajouter les plus-values réalisées. Si vous parvenez à faire une performance de 10%/an (dividendes inclus et réinvestis), vous doublez votre capital tous les 7 ans. Pas si mal...

Je reste sur mon idée.

Vous partez ici du principe qu'il est possible d'avoir des plus-values en complément --> c'est hypothétique, et il est bien clair que les sociétés à très haut dividende ont des cours également nettement plus stables. Elles évolent avec très peu de volatilité.

Moralité : si on arrive à investir très bas, autant se positionner sur des valeurs volatiles plutôt que des dividendeurs. Et sur un marché mature, les cours n'offriront pas de plus-value.

Le beurre et l'argent du beurre, ça n'est pas vraiment une stratégie :-)

La question n'est pas non plus liée au rendement final. Auquel cas, bien plus de possibilités seraient à prendre en compte (un simple suivi du S&P500 serait plus rentable).

C'était de disposer d'un rendement intermédiaire régulier pour rembourser un emprunt - et cela ne peut se faire dans toute stratégie de capitalisation.

Hors ligne

- Pierre1

- Pimonaute assidu

Re : Pourquoi emprunter ?

@Himura : Les aristocrates du dividende ne sont en général pas les sociétés qui sont les plus généreuses en dividende.

Je me permets de citer Bim : "Il existe, surtout aux USA, des entreprises qui sont qualifiées de "dividend aristocrats". Ce sont des entreprises qui versent un dividende tous les trimestres en augmentation régulière depuis plus de 50 ans. Ce sont des leaders dans leur domaine, qui ont un avantage concurrentiel et surtout qui sont rentables."

Il y a beaucoup d'entreprises bien plus généreuses en dividendes que les aristocrates. Cependant, elles n'en ont pas les qualités. Pour la plupart, elles sont beaucoup plus volatiles, avec un cours qui croît moins sur le long terme, et un dividende qui n'est pas forcément garanti dans la durée.

Vous partez ici du principe qu'il est possible d'avoir des plus-values en complément --> c'est hypothétique, et il est bien clair que les sociétés à très haut dividende ont des cours également nettement plus stables. Elles évolent avec très peu de volatilité.

Moralité : si on arrive à investir très bas, autant se positionner sur des valeurs volatiles plutôt que des dividendeurs. Et sur un marché mature, les cours n'offriront pas de plus-value.

Oui, je pars du principe qu'il y aura a long terme des plus-values, c'est ce que l'histoire a démontré jusqu'à présent. Les aristocrates sont moins volatiles car souvent moins risquées grâce à leurs qualités intrinsèques. Sur un marché mature, malgré qu'elles soient déjà correctement évaluées par le marché, elles continueront à progresser (ainsi que leur dividende) en proportion de la croissance de leurs bénéfices.

Par ailleurs, la plus-value sur ces valeurs suite à un achat dans une phase de correction sur les marchés n'est pas plus hypothétique que celle sur des valeurs plus volatiles.

Le beurre et l'argent du beurre, ça n'est pas vraiment une stratégie :-)

C'est parce qu'on oublie souvent d'y ajouter le sourire (ou autre chose, c'est au choix...) de la crémière

La question n'est pas non plus liée au rendement final. Auquel cas, bien plus de possibilités seraient à prendre en compte (un simple suivi du S&P500 serait plus rentable).

C'était de disposer d'un rendement intermédiaire régulier pour rembourser un emprunt - et cela ne peut se faire dans toute stratégie de capitalisation.

Pour éviter de (re)dire une bêtise, je viens de vérifier. Le S&P dividend aristocrats surperforme légèrement le S&P 500.

(Au sujet des traders, ceux que vous connaissez sont des personnes de plus en plus rares (félicitez-les, ils le méritent  ), tant cela devient une activité exigeante si on veut qu'elle soit un minimum profitable. D'autant plus, avec de tels effets leviers, mieux vaut avoir le coeur bien accroché, car il ne s'agit pas de miser des petits montants (si on veut gagner beaucoup). Aujourd'hui, les particuliers qui arrivent à gagner beaucoup d'argent par le trading sont des développeurs informatiques (et ils sont malheureusement encore plus rares). Quoi qu'il en soit, je ne conseillerais à personne de se lancer là-dedans aujourd'hui, à moins qu'il ait un talent rarissime).

), tant cela devient une activité exigeante si on veut qu'elle soit un minimum profitable. D'autant plus, avec de tels effets leviers, mieux vaut avoir le coeur bien accroché, car il ne s'agit pas de miser des petits montants (si on veut gagner beaucoup). Aujourd'hui, les particuliers qui arrivent à gagner beaucoup d'argent par le trading sont des développeurs informatiques (et ils sont malheureusement encore plus rares). Quoi qu'il en soit, je ne conseillerais à personne de se lancer là-dedans aujourd'hui, à moins qu'il ait un talent rarissime).

Dernière modification par Pierre1 (18-03-2021 18:19:27)

Hors ligne

- Bim

- Pimonaute bavard

Re : Pourquoi emprunter ?

@Himura : Les aristocrates du dividende ne sont en général pas les sociétés qui sont les plus généreuses en dividende.

Je me permets de citer Bim : "Il existe, surtout aux USA, des entreprises qui sont qualifiées de "dividend aristocrats". Ce sont des entreprises qui versent un dividende tous les trimestres en augmentation régulière depuis plus de 50 ans. Ce sont des leaders dans leur domaine, qui ont un avantage concurrentiel et surtout qui sont rentables."

Il y a beaucoup d'entreprises bien plus généreuses en dividendes que les aristocrates. Cependant, elles n'en ont pas les qualités. Pour la plupart, elles sont beaucoup plus volatiles, avec un cours qui croît moins sur le long terme, et un dividende qui n'est pas forcément garanti dans la durée.

Exactement. Un rendement > 6 % est exceptionnel chez les aristocrates. Le rendement brut est souvent < 6% car le risque est faible. Ici le risque est une diminution ou une coupe du dividende. Ce sont des entreprises qui sont bien implantées dans leur marché, qui sont rentables avec des profits en augmentation régulières et qui ont mis 25 ans pour gagner ce statut d'aristocrates (critères : augmentation régulière du dividende sans coupure pendant au moins 25 ans). Elles résistent bien aux crises. Tout cela en font des titres peu risqués, d'où le rendement < 6%.

Néanmoins, ce qui est très intéressant avec ces valeurs c'est la croissance régulière du dividende qui est souvent supérieure à l'inflation. Un rendement initial de 3% net peut se transformer après quelques temps en un rendement net de 10%.

En dehors des artistocrates, il existe des sociétés qui versent de généreux dividendes avec des rendements bruts pouvant parfois atteindre les 10%. Comme l'a dit Pierre1, leurs profits sont beaucoup plus volatils et les montants de dividendes versés varient assez fort. Il y a également le cas d'entreprises qui sont en déclin et dont le cours de bourse ne fait que baisser. Le haut rendement de dividende n'est qu'une conséquence de cette baisse de cours et doit donc être perçu comme un signal d'alarme.

Si on souhaite avoir un rendement relativement stable et en croissance régulière, il faut bien sélectionner les valeurs.

Himura a écrit :Vous partez ici du principe qu'il est possible d'avoir des plus-values en complément --> c'est hypothétique, et il est bien clair que les sociétés à très haut dividende ont des cours également nettement plus stables. Elles évolent avec très peu de volatilité.

Moralité : si on arrive à investir très bas, autant se positionner sur des valeurs volatiles plutôt que des dividendeurs. Et sur un marché mature, les cours n'offriront pas de plus-value.Oui, je pars du principe qu'il y aura a long terme des plus-values, c'est ce que l'histoire a démontré jusqu'à présent. Les aristocrates sont moins volatiles car souvent moins risquées grâce à leurs qualités intrinsèques. Sur un marché mature, malgré qu'elles soient déjà correctement évaluées par le marché, elles continueront à progresser (ainsi que leur dividende) en proportion de la croissance de leurs bénéfices.

Par ailleurs, la plus-value sur ces valeurs suite à un achat dans une phase de correction sur les marchés n'est pas plus hypothétique que celle sur des valeurs plus volatiles.

Exactement. La particularité des aristocrates est d'avoir des profits et dividendes en régulière augmentation. Le cours de bourse tend à suivre cela sur le long terme. Evidemment il y a toujours des fluctuations à court terme selon l'humeur des marchés et la situation macro-économique. Il est intéressant de les exploiter pour acheter à des prix intéressants.

Bim a écrit :Si l'emprunt est affecté à l'achat d'un portefeuille comprenant des actions d'entreprises différentes et actives sur des secteurs différents, peut-on encore parler d'un seul investissement ? Pour moi, il y aurait autant d'investissements que de lignes constituées.

Oui, si vous parvenez à faire réellement en sorte qu'elles ne réagissent pas de la même manière à une multitude de variations d'un tas de variables.

Dans les faits, c'est facile à dire comme ça big_smile Dans la pratique, c'est plus compliqué.

Par exemple, vous avez (Bim, je me permets de prendre votre cas) un portefeuille d'aristocrates du dividende (donc des big cap "value"). Dans le segment des grosses capitalisations value, vous êtes certainement optimalement diversifié. Cependant, sur l'ensemble du segment du marché actions, vous l'êtes probablement beaucoup moins. Où sont les valeurs de croissance ? Où sont les moyennes et petites capitalisations ? Ne seriez-vous pas un peu trop exposé à des valeurs américaines ?Pour résumer, vous êtes protégé en cas de défaillance sur une de vos lignes (risque spécifique). Mais en cas de modification d'une variable macroéconomique majeure (risque systématique), ce sont toutes vos lignes qui iront dans le même sens (la preuve aujourd'hui avec le regain d'intérêt pour les blue chips à dividendes, qui devrait perdurer wink ).

Il est extrêmement difficile d'avoir une véritable diversification forte. Et pour ceux qui y parviennent, la diminution de la volatilité qui en résulte va souvent de pair avec une baisse de la performance globale.

Je vous rejoins entièrement. Mon portefeuille ne contient que des big cap, dont la majorité sont américaines et ont le statut d'aristocrates. A côté, j'ai également quelques belles valeurs de rendement européennes et belges et quelques valeurs de croissance (dont le rendement du dividende est très bas mais avec un taux de croissance énorme). Comme vous le mentionnez précédemment, je n'ai pas diversifié pour dire de diversifier. J'ai opté pour une diversification tout en restant concentré sur un segment particulier qui est les valeurs de rendement.

Au final cette stratégie correspond à ma philosophie d'investissement et est très proche de celle que j'applique en immobilier.

Depuis que j'ai commencé à constituer mon portefeuille, le montant total de dividende que je reçois annuellement ne fait que croître. D'une part, mes investissements réguliers y contribuent mais aussi la croissance régulière des dividendes versés. Evidemment, il faut parfois couper une branche morte ou donner de l'engrais à une petite pousse prometteuse

Vous avez entièrement raison pour la diversification forte ==> on perd du rendement. Autant alors suivre passivement un indice.

Hors ligne

Pages : Précédent 1 2 3 Suivant Ordre actuel : le + ancien d'abordInverser l'ordre des messages